Και ολοκληρώνεται την ερχόμενη Τετάρτη 2 Ιουλίου

Ξεκινάει σήμερα Δευτέρα 30 Ιουνίου και ολοκληρώνεται την ερχόμενη Τετάρτη 2 Ιουλίου η δημόσια προσφορά ομολογιών της εταιρείας Αεροπορία Αιγαίου (Aegean Airlines). Με άλλα λόγια διατίθενται στο κοινό τίτλοι χρέους της εταιρείας (Κοινό Ομολογιακό Δάνειο), που ενσωματώνει τόκο και ετήσια απόδοση ανάλογα με την τιμή του ομολόγου. Το εύρος της απόδοσης ορίστηκε από 3,7% έως 4,05% ενώ η τελική απόδοση που θα ενσωματώσουν οι ομολογίες θα ανακοινωθεί μετά το τέλος της δημόσιας προσφοράς, ανάλογα με τη ζήτηση και την απόδοση που θα ζητήσουν οι επενδυτές.

Η Aegean Airlines σκοπεύει να εκδώσει 250.000 ομολογίες ονομαστικής τιμής 1.000 ευρώ η κάθε μία και να αντλήσει μέχρι 250 εκατ. ευρώ με ελάχιστο ποσό τα 200 εκατ. ευρώ. Η διάρκεια των ομολογιών θα είναι επαετής.

Η τιμή διάθεσης της κάθε ομολογίας θα είναι 1.000 ευρώ και η απόδοση συμπίπτει με το επιτόκιο που θα προσδιοριστεί βάσει της τελικής απόδοσης των ομολογιών από τους Συντονιστές Κύριους

Αναδόχους.

Συντονιστές κύριοι ανάδοχοι είναι η Τράπεζα Πειραιώς και η Eurobank. Κύριοι ανάδοχοι η Εθνική Τράπεζα και η Alpha Bank και ανάδοχοι η Attica Bank, η Optimabank και η Euroxx.

Οι ενδιαφερόμενοι επενδυτές μπορούν να απευθυνθούν κάνουν εγγραφές εκτός από τις παραπάνω τράπεζες και στις συνεργαζόμενες χρηματιστηριακές εταιρείες.

Χρήση κεφαλαίων

Τα συνολικά κεφάλαια, σε περίπτωση πλήρους κάλυψης της έκδοσης θα ανέλθουν σε 250 εκατ. ευρώ. Οι δαπάνες έκδοσης εκτιμώνται σε έως €6,1 εκατ. (συμπεριλαμβανομένου Φ.Π.Α.) και θα αφαιρεθούν από τα κεφάλαια, που θα αντληθούν. Έτσι τα καθαρά κεφάλαια, σε περίπτωση πλήρους κάλυψης της έκδοσης, θα ανέλθουν σε €243,9 εκατ.

(α) Ποσοστό 50%, ήτοι ποσό περίπου €121,9 εκατ. θα διατεθεί για την αποπληρωμή του υφιστάμενου Κοινού Ομολογιακού Δανείου μέχρι την 12.03.2026.

(β) Ποσοστό 17%, ήτοι ποσό €41,5 εκατ. εκατ. θα διατεθεί για τη χρηματοδότηση της απόκτησης αεροσκαφών και κινητήρων αεροσκαφών μέχρι την 31.12.2028.

(γ) Ποσοστό 33%, ήτοι ποσό €80,5 εκατ. θα διατεθεί μέχρι την 31.12.2026 για την κάλυψη αναγκών της Εταιρείας για κεφάλαιο κίνησης.

Σε περίπτωση μερικής κάλυψης του Ομολογιακού Δανείου, τα συνολικά καθαρά αντληθησόμενα κεφάλαια θα διατεθούν αναλογικά (pro rata) για τους σκοπούς που αναφέρονται ανωτέρω.

Περισσότερες πληροφορίες για την εταιρεία και την έκδοση στο ενημερωτικό δελτίο της Aegean που συντάχτηκε για τις ανάγκες της δημόσιας προσφοράς εδώ.

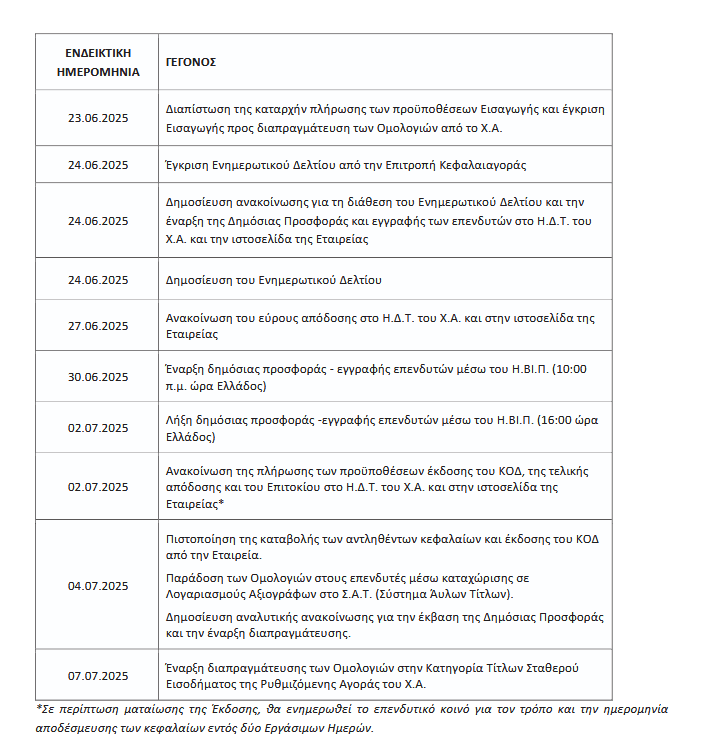

Ενδεικτικό χρονοδιάγραμμα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Agentic AI: Σε τριψήφιο αριθμό τα ελληνικά συμβόλαια το 2026, ποιοι επενδύουν εντός και εκτός χώρας

- Aλ. Κρομμύδας (Mantis Group): Mετά τη Μαλαματίνα και την Twix, επενδύει σε εταιρεία εύρεσης προσωπικού

- Νέα αύξηση τιμών στα εισιτήριά της εκτιμά η Ryanair

- Ισπανία: Νέα βλάβη σε σιδηροδρομική διαδρομή τρένου και απόφαση για μείωση ταχύτητας

- Επιταχύνει η Γαλλία τις ενέργειες για απαγόρευση των social media σε παιδιά

- Εφορία: Κανονικά το πρόστιμο για εκπρόθεσμη δήλωση μίσθωσης χωρίς Πιστοποιητικό Ενεργειακής Απόδοσης

- Άλμα 13% για το ασήμι, έφτασε στα 114 ανά ουγγιά

- Volkswagen: Πρώτη και στα αμιγώς ηλεκτρικά οχήματα στην Ευρώπη το 2025

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις