Ελάχιστο ποσό έκδοσης τα 80 εκατ. ευρώ και διάρκεια τα 5 έτη - Στόχος της εταιρίας να εισαγάγει τους τίτλους προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου

Η IDEAL Holdings A.E. ανακοινώνει την πρόθεσή της, λαμβανομένων υπόψη και των συνθηκών της αγοράς να προχωρήσει σε έκδοση κοινού ομολογιακού δανείου, συνολικού ύψους, κατά κεφάλαιο, έως 100 εκατ. ευρώ και με ελάχιστο ποσό έκδοσης το ποσό τα 80 εκατ. ευρώ, με διάρκεια 5 έτη και να διαθέσει τις ομολογίες του Ομολογιακού Δανείου) μέσω δημόσιας προσφοράς στο επενδυτικό κοινό και να τις εισαγάγει προς διαπραγμάτευση στην κατηγορία τίτλων σταθερού εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών.

Η εταιρεία θα ενημερώνει το επενδυτικό κοινό, σύμφωνα με την ισχύουσα νομοθεσία, για οποιαδήποτε σημαντική εξέλιξη σχετικά με την έκδοση του Ομολογιακού Δανείου με επόμενες ανακοινώσεις της.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Στο σφυρί το βιομηχανικό ακίνητο της «Ενωμένη Κλωστουφαντουργία» στη ΒΙΠΕ Κομοτηνής

- Πάνω από 3,2 δις. ευρώ φέτος σε προνοιακά επιδόματα, ξεπερνούν τις δαπάνες της ΔΥΠΑ για την απασχόληση

- Ο επιχειρηματίας Βασίλης Δέρβος από τα ογκολογικά φάρμακα στα καλλυντικά

- Διανομή 1,45 εκατ. ευρώ από πτώχευση MALCO HELLAS ΑΒΕΤΤΕ σε δημόσιο και servicers

- Μήνυμα βιομηχάνων από την Αμβέρσα: «Χωρίς βιομηχανία δεν υπάρχει ισχυρή Ευρώπη»

- 95 Χρόνια Παπαστράτος: Από την καπνοβιομηχανία του 1930 στο εξαγωγικό hub καινοτομίας

- ΣΕΒ και ΣΒΣΕ συνυπογράφουν τη Διακήρυξη της Αμβέρσας για μέτρα στήριξης της ευρωπαϊκής βιομηχανίας

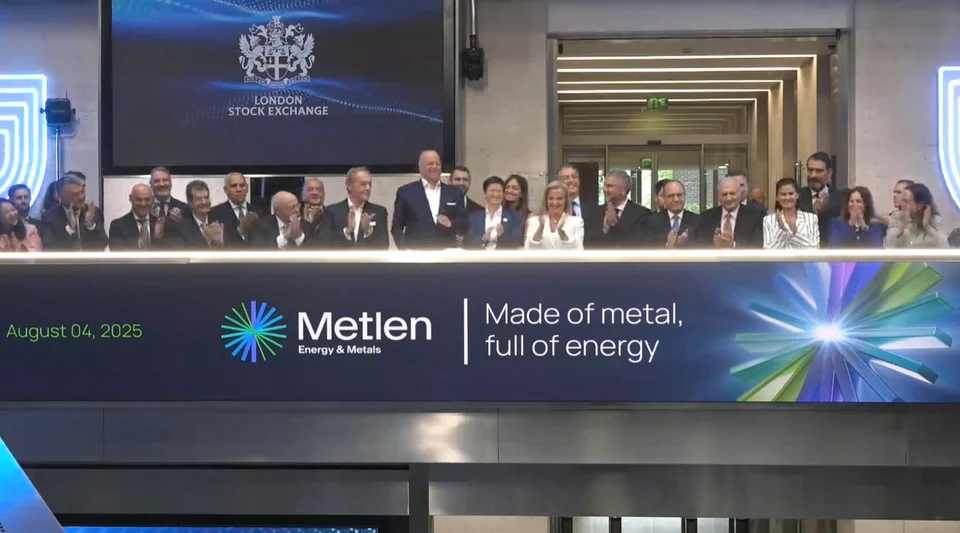

- Μetlen: Νέα βουτιά στο Λονδίνο, βαρύ το τίμημα αξιοπιστίας από τη διάψευση προβλέψεων της διοίκησης

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις