Οι BNP Paribas, Deutsche Bank, JPMorgan, Natixis και Nomura διαχειρίζονται τη συναλλαγή

Σε μια προσπάθεια να αντλήσει κεφάλαια εν μέσω της αυξανόμενης αβεβαιότητας στις αγορές, η Ευρωπαϊκή Ένωση (ΕΕ) προχωρά στην έκδοση ομολόγων, στοχεύοντας να συγκεντρώσει 7 δισεκατομμύρια ευρώ.

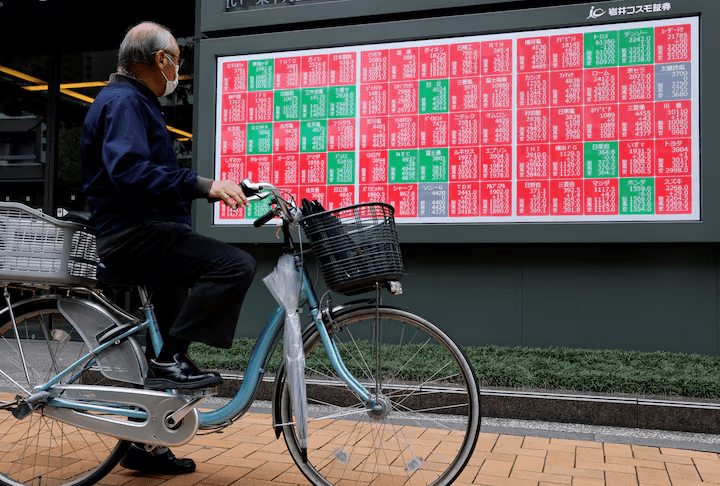

Η κίνηση αυτή λαμβάνει χώρα σε μια περίοδο όπου οι επενδυτές παρακολουθούν στενά τις επιπτώσεις των δασμών που επιβάλλονται από τις ΗΠΑ, οι οποίοι έχουν προκαλέσει αναταραχή στις διεθνείς αγορές.

Πιο ειδικά, σχεδιάζεται άντληση 5 δισεκατομμυρίων ευρώ μέσω ομολόγου της ΕΕ λήξης Ιουλίου 2028 και 2 δισ. μέσω ομολόγου λήξης Οκτωβρίου 2052.

Η έξοδος των “27” στις αγορές έρχεται σε μια στιγμή ανανεωμένης έντασης στην αγορά μετά την επιβολή νέων δασμών από τις ΗΠΑ σε εμπορικούς εταίρους σε όλο τον κόσμο την περασμένη εβδομάδα.

Οι δείκτες CDS – που λειτουργούν ως μετρητές πιστωτικού κινδύνου – ανήλθαν στα υψηλότερα επίπεδα από τα τέλη του 2023 τη Δευτέρα, ωστόσο έδειχναν ορισμένα σημάδια αποκλιμάκωσης την Τρίτη.

Οι BNP Paribas, Deutsche Bank, JPMorgan, Natixis και Nomura διαχειρίζονται τη συναλλαγή που αναμένεται να τιμολογηθεί αργότερα εντός της ημέρας.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Τα καθίσματα της Hellenic Train παγίδα φωτιάς για τους επιβάτες του μοιραίου τρένου στα Τέμπη

- ΕΧΑΕ: Απέκτησε επιπλέον 20% του Ελληνικού Χρηματιστηρίου Ενέργειας, έναντι 7,3 εκατ. ευρώ

- Ο Κυρανάκης ζήτησε την παραίτηση της ηγεσίας του ΟΣΕΘ

- Κάθοδο στην Αθήνα σχεδιάζουν οι αγρότες

- Χρηματιστήριο: Με τρίτο ανοδικό σερί έπιασε τις 2.400 μονάδες – Ράλι 6,29% από Lamda, άλμα 5,3% από Optima bank

- REAL CONSULTING Α.Ε. - ΓΝΩΣΤΟΠΟΙΗΣΗ ΜΕΤΑΒΟΛΗΣ ΠΟΣΟΣΤΟΥ ΔΙΚΑΙΩΜΑΤΩΝ ΨΗΦΟΥ >=5%

- ΕΛΛΗΝΙΚΑ ΧΡΗΜΑΤΙΣΤΗΡΙΑ - ΧΡΗΜΑΤΙΣΤΗΡΙΟ ΑΘΗΝΩΝ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΣΥΜΜΕΤΟΧΩΝ - Απόκτηση επιπλέον συμμετοχής σε συγγενή εταιρεία

- ΕΘΝΙΚΗ ΤΡΑΠΕΖΑ ΤΗΣ ΕΛΛΑΔΟΣ Α.Ε. - Οικονομικό Ημερολόγιο 2026

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις