Στα 1,6 δισ. ευρώ οι εκταμιεύσεις δανείων αυξημένες κατά 41% - Αύξηση των προμηθειών κατά +13% ετησίως

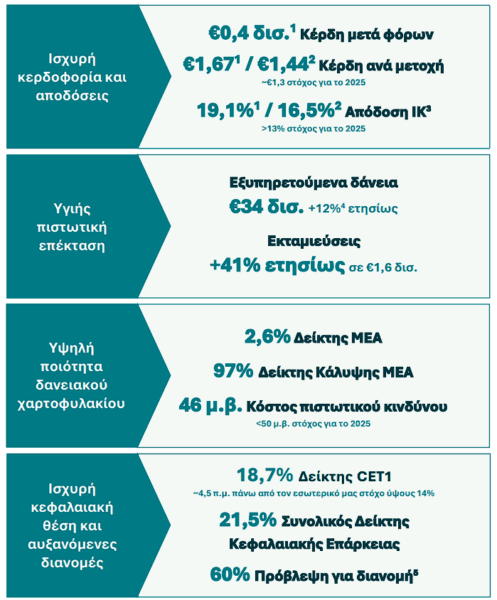

Κέρδη μετά φόρων σε επίπεδο ομίλου ύψους 381 εκατ. ευρώ παρουσίασε η Εθνική Τράπεζα το α΄τρίμηνο του 2025, αποτυπώνοντας την ανθεκτικότητα των εσόδων και την συνεχιζόμενη αποκλιμάκωση του κόστους πιστωτικού κινδύνου, όπως αναφέρει στην ανακοίνωσή της η τράπεζα.

Ακολουθούν τα κυριότερα χρηματοοικονομικά μεγέθη σύμφωνα με την ανακοίνωση της ΕΤΕ:

Μείωση των καθαρών εσόδων από τόκους κατά -9% σε ετήσια βάση το Α’ τρίμηνο 2025, σύμφωνα με τις εκτιμήσεις μας για το 2025, ως αποτέλεσμα της δραστικής μείωσης των επιτοκίων (~100 μ.β. σωρευτικά το Δ’ τρίμηνο 2024 και το Α’ τρίμηνο 2025), η οποία αντισταθμίστηκε εν μέρει από την υγιή πιστωτική επέκταση, την αντιστάθμιση καταθέσεων πελατών (hedging), καθώς και την περαιτέρω βελτιστοποίηση του μείγματος των καταθέσεών μας

Αύξηση των προμηθειών κατά +13% ετησίως σε συγκρίσιμη βάση το Α’ τρίμηνο 2025, με ισχυρές επιδόσεις τόσο στη Λιανική (+15%2 σε ετήσια βάση) όσο και στην Εταιρική Τραπεζική (+35% σε ετήσια βάση). Οι σταυροειδείς πωλήσεις επενδυτικών προϊόντων συνεχίζονται με αμείωτους ρυθμούς (προμήθειες από επενδυτικά προϊόντα +60% σε ετήσια βάση), με την εντυπωσιακή αύξηση του μεριδίου αγοράς μας στα αμοιβαία κεφάλαια κατά το 2024 να διατηρείται στο Α’ τρίμηνο 2025

Αύξηση των επαναλαμβανόμενων λειτουργικών δαπανών κατά +5% ετησίως το Α’ τρίμηνο 2025, αποτυπώνοντας τις υψηλότερες δαπάνες προσωπικού, λόγω αυξημένων μισθών και μεταβλητών αμοιβών, καθώς και των επενδύσεών μας σε ανθρώπινο κεφάλαιο, συμπεριλαμβανομένης της πρόσληψης νέων στελεχών και της ανάπτυξης δεξιοτήτων. Το όφελος στο κόστος από το Πρόγραμμα Εθελουσίας Εξόδου του Δ’ τριμήνου 2024 θα αποτυπωθεί πλήρως στο Β’ εξάμηνο 2025 και εφεξής

Το κόστος πιστωτικού κινδύνου διαμορφώθηκε στις 46 μ.β. το Α’ τρίμηνο 2025 (49 μ.β. το Δ’ τρίμηνο 2024), αντανακλώντας τις ευνοϊκές τάσεις στην ποιότητα του δανειακού μας χαρτοφυλακίου

Ο δείκτης απόδοσης ιδίων κεφαλαίων διαμορφώθηκε σε 19,1%, ή 16,5% ομαλοποιώντας για τα υψηλά έσοδα από χρηματοοικονομικές πράξεις στο Α’ τρίμηνο 2025 (χωρίς αναπροσαρμογή επί του υπερβάλλοντος κεφαλαίου CET1 άνω του εσωτερικού μας στόχου ύψους 14%), υπερβαίνοντας κατά πολύ τον στόχο >13% που έχουμε θέσει για το 2025

Ο υψηλής ρευστότητας και ισχυρής κεφαλαιακής επάρκειας Ισολογισμός μας συνεχίζει να ξεχωρίζει.

Η αύξηση των εξυπηρετούμενων δανείων κατά +12% σε ετήσια βάση το Α’ τρίμηνο 2025 συγκρίνεται ευνοϊκά με το στόχο μας για μέση αύξηση δανείων ~8% ετησίως τα επόμενα 3 χρόνια, με την καθαρή πιστωτική επέκταση στο τρίμηνο να διαμορφώνεται σε +€0,34 δισ.

Οι εκταμιεύσεις δανείων ανήλθαν σε €1,6 δισ. το Α’ τρίμηνο 2025, αυξημένες κατά +41% σε ετήσια βάση, με αιχμή του δόρατος τις επιχειρήσεις

Η βελτιστοποίηση του Ισολογισμού των εταιρικών πελατών που σημειώθηκε κατά το Α’ τρίμηνο 2025 αντιστράφηκε τον Απρίλιο 2025, καθώς οι καταθέσεις Εταιρικής Τραπεζικής αυξήθηκαν κατά +€0,4 δισ.

Η έκθεση σε χρεόγραφα σταθερής απόδοσης ύψους €20,4 δισ. το Α’ τρίμηνο 2025 (+€2,9 δισ. σε ετήσια βάση) παρέχει επιπλέον προστασία στα καθαρά επιτοκιακά έσοδα έναντι των μειούμενων επιτοκίων

Τα ισχυρά ταμειακά μας διαθέσιμα αποτελούν βασικό συγκριτικό πλεονέκτημα, χρηματοδοτώντας την επέκταση των δανείων και ένα χαρτοφυλάκιο χρεογράφων σταθερής απόδοσης υψηλού επιτοκιακού περιθωρίου

Ο δείκτης ΜΕΑ διαμορφώθηκε σε 2,6% σε επίπεδο Ομίλου, με την απουσία ροών ΜΕΑ να επιτρέπει την ομαλοποίηση του κόστους πιστωτικού κινδύνου σε επίπεδα κάτω των 50 μ.β. το 2025, σύμφωνα με τις εκτιμήσεις μας

Οι δείκτες κάλυψης ΜΕΑ και δανείων του Σταδίου 3 από σωρευμένες προβλέψεις διαμορφώθηκαν σε 97% και 54%, αντίστοιχα, ανάμεσα στα υψηλότερα επίπεδα στην Ευρώπη, παρέχοντας ανθεκτικότητα σε περιόδους αβεβαιότητας, αναδεικνύοντας τον ισχυρό μας Ισολογισμό.

Αναλυτικά τα οικονομικά αποτελέσματα α΄τριμήνου 2025 της Εθνικής Τράπεζας

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Στο σφυρί το βιομηχανικό ακίνητο της «Ενωμένη Κλωστουφαντουργία» στη ΒΙΠΕ Κομοτηνής

- Πάνω από 3,2 δις. ευρώ φέτος σε προνοιακά επιδόματα, ξεπερνούν τις δαπάνες της ΔΥΠΑ για την απασχόληση

- Ο επιχειρηματίας Βασίλης Δέρβος από τα ογκολογικά φάρμακα στα καλλυντικά

- Διανομή 1,45 εκατ. ευρώ από πτώχευση MALCO HELLAS ΑΒΕΤΤΕ σε δημόσιο και servicers

- Μήνυμα βιομηχάνων από την Αμβέρσα: «Χωρίς βιομηχανία δεν υπάρχει ισχυρή Ευρώπη»

- 95 Χρόνια Παπαστράτος: Από την καπνοβιομηχανία του 1930 στο εξαγωγικό hub καινοτομίας

- ΣΕΒ και ΣΒΣΕ συνυπογράφουν τη Διακήρυξη της Αμβέρσας για μέτρα στήριξης της ευρωπαϊκής βιομηχανίας

- Μetlen: Νέα βουτιά στο Λονδίνο, βαρύ το τίμημα αξιοπιστίας από τη διάψευση προβλέψεων της διοίκησης

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις