Η τράπεζα θα εξαγοράσει ομολογίες ύψους 418,1 εκατ. ευρώ και 195,6 εκατ. ευρώ, υπό την προϋπόθεση επιτυχούς ολοκλήρωσης της έκδοσης των νέων τίτλων

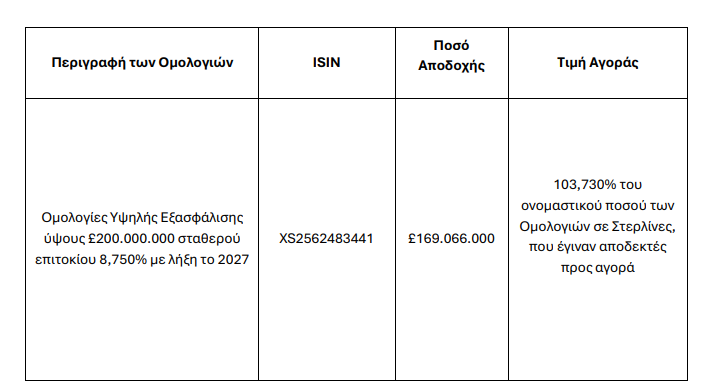

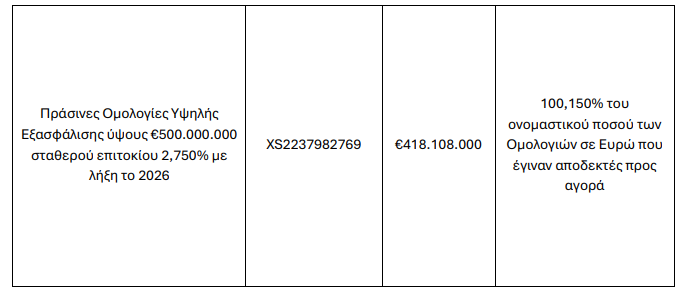

Η Εθνική Τράπεζα της Ελλάδος Α.Ε. ανακοίνωσε αναφορικά με τις προαιρετικές προτάσεις εξαγοράς έναντι μετρητών που εκκίνησε την 10 Ιουλίου 2025 στους κατόχους των Πράσινων Ομολογιών Υψηλής Εξασφάλισης ύψους €500.000.000 σταθερού επιτοκίου 2,750% με λήξη το 2026 και των Ομολογιών Υψηλής Εξασφάλισης ύψους £200.000.000 σταθερού επιτοκίου 8,750% με λήξη το 2027 που έχουν εκδοθεί από τον προτείνοντα ότι:

Το Ανώτατο Ποσό Αποδοχής σε Ευρώ που αφορά στις Ομολογίες σε Ευρώ, το οποίο είναι το μέγιστο ονομαστικό ποσό των Ομολογιών σε Ευρώ το οποίο ο Προτείνων προτίθεται να δεχθεί να αγοράσει σύμφωνα με τη σχετική Πρόταση Εξαγοράς έχει καθορισθεί σε €554.373.731,40. Ο Προτείνων θα δεχθεί να αγοράσει όλες τις εγκύρως προσφερθείσες Ομολογίες και το Τελικό Ποσό Αποδοχής Ομολογιών σε Ευρώ ισούται με €418.108.000 και το Τελικό Ποσό Αποδοχής Ομολογιών σε Στερλίνες ισούται με £169.066.000 που ισούται με €195.626.268,60, υπό την προϋπόθεση επιτυχούς ολοκλήρωσης της έκδοσης των Νέων Ομολογιών (όπως ορίζεται κατωτέρω) κατά την ή προ της Ημερομηνίας Διακανονισμού (όπως ορίζεται κατωτέρω).

Η αναμενόμενη Ημερομηνία Διακανονισμού για τις Προτάσεις Εξαγοράς είναι η 21 Ιουλίου 2025.

Οι €750.000.000 Πράσινες Ομολογίες Υψηλής Εξασφάλισης (Unsubordinated MREL Notes) του Προτείνοντος λήξης το 2029 (οι Νέες Ομολογίες) αναμένεται να εκδοθούν στις 21 Ιουλίου 2025.

Κατά την Ημερομηνία Διακανονισμού, υπό την αίρεση ικανοποίησης της έκδοσης των Νέων Μετοχών, ο Προτείνων θα καταβάλλει την σχετική Τιμή Αγοράς και την Πληρωμή Δεδουλευμένου Τόκου στους κατόχους Ομολογιών που έχουν εγκύρως προσφέρει τις Ομολογίες τους για αγορά στο πλαίσιο της Πρότασης Εξαγοράς.

Η Πληρωμή Δεδουλευμένου Τόκου είναι μέρος του συνολικού αντιτίμου στο πλαίσιο της αντίστοιχης Πρότασης Εξαγοράς και, προς αποφυγή αμφιβολίας, δεν συνιστά καταβολή σύμφωνα με τους όρους των Ομολογιών.

Οι Ομολογίες που εξαγοράζονται από τον Προσφέροντα στο πλαίσιο των Προτάσεων Εξαγοράς θα ακυρωθούν μετά την Ημερομηνία Διακανονισμού και οι υποχρεώσεις του Προτείνοντος σε σχέση με αυτές θα αρθούν. Το συνολικό ονομαστικό ποσό των Ομολογιών σε Ευρώ που θα παραμείνει οφειλόμενο μετά την Ημερομηνία Διακανονισμού θα ανέρχεται σε €81.892.000 και το συνολικό ονομαστικό ποσό των Ομολογιών σε Στερλίνες που θα παραμείνει οφειλόμενο μετά την Ημερομηνία Διακανονισμού θα ανέρχεται σε £30.934.000.

Οι BofA Securities Europe SA, Deutsche Bank Aktiengesellschaft, Goldman Sachs Bank Europe SE, HSBC Continental Europe, Intesa Sanpaolo S.p.A, Morgan Stanley Europe SE και Société Générale είναι οι Διαχειριστές των Προτάσεων Εξαγοράς.

Η παρούσα ανακοίνωση δεν αποτελεί πρόσκληση συμμετοχής στην Πρόταση Εξαγοράς ή για την απόκτηση Νέων Ομολογιών σε οποιαδήποτε δικαιοδοσία εντός της οποίας, ή προς ή από οποιοδήποτε πρόσωπο προς ή από το οποίο, είναι παράνομο να απευθυνθεί ή να ληφθεί τέτοια πρόσκληση σύμφωνα με τους εφαρμοστέους νόμους περί κινητών αξιών.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- ΗΠΑ: Μόλις κατά 22.000 αυξήθηκαν οι νέες θέσεις εργασίας τον Ιανουάριο

- Amazon: Διαθέσιμος σε όλους στις ΗΠΑ ο βοηθός τεχνητής νοημοσύνης Alexa+

- Κομισιόν για το πολύνεκρο ναυάγιο στη Χίο: Είμαστε ενήμεροι, παρακολουθούμε στενά τις εξελίξεις

- Wall Street: Προσεκτικές κινήσεις, ράλι από Eli Lilly και Super Micro Computer

- Uber: Στα 14,37 δισ. δολάρια τα έσοδα το δ΄τρίμηνο 2025

- ALPHA TRUST - ΑΝΔΡΟΜΕΔΑ Α.Ε.Ε.Χ. - ΑΝΑΚΟΙΝΩΣΗ ΓΙΑ ΑΓΟΡΑ ΙΔΙΩΝ ΜΕΤΟΧΩΝ

- Σε εξέλιξη ΕΔΕ για το πολύνεκρο ναυάγιο στη Χίο – Κλειστή η κάμερα στο σκάφος του Λιμενικού

- Πάνω από 13 εκατομμύρια Γερμανοί κάτω από το όριο της φτώχειας το 2025

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις