Η έκθεση δείχνει επίσης την κυριαρχία των μεγάλων πολυστρατηγικών hedge funds που απορροφούν περιουσιακά στοιχεία

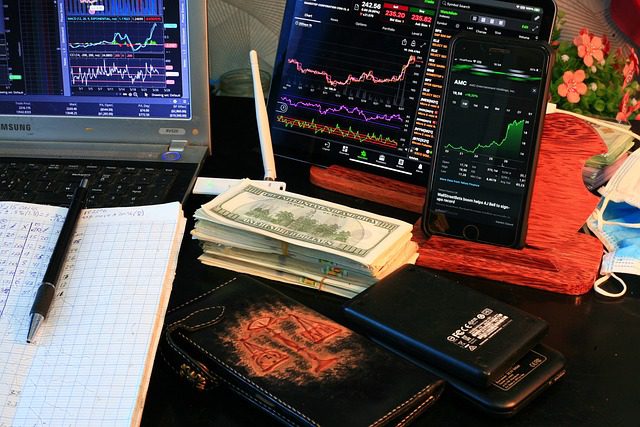

Πάνω από 218 δισ. δολάρια ήταν τα κέρδη των hedge funds των ΗΠΑ την χρονιά που μας πέρασε. Σύμφωνα με εκτιμήσεις της LCH Investments, ο κλάδος παρήγαγε συνδυασμένα κέρδη αξίας 218 δισ. δολαρίων μετά από αμοιβές, ενώ οι δισεκατομμυριούχοι διαχειριστές χρημάτων Chris Hohn και Ken Griffin οδήγησαν τα κέρδη των hedge funds, προσφέροντας μια από τις καλύτερες χρονιές για τους πελάτες τους το 2023. Η Hohn’s TCI Fund Management έφτασε τα 12,9 δισ. δολάρια στην κορυφή της κατάταξης της LCH, ακολουθούμενη από την Citadel, η οποία έφτασε τα 8,1 δισ. δολάρια.

Η ετήσια έρευνα επικεντρώνεται σε διαχειριστές χρημάτων με τα περισσότερα συνολικά κέρδη σε απόλυτους όρους, σε δολάρια, από την ίδρυσή τους, και ως εκ τούτου τα μεγαλύτερα και παλαιότερα αμοιβαία κεφάλαια κινδύνου συνήθως τείνουν να τα καταφέρνουν καλύτερα. Οι 20 κορυφαίες εταιρείες, οι οποίες επιβλέπουν λιγότερο από το ένα πέμπτο των περιουσιακών στοιχείων του κλάδου, δημιούργησαν 67 δισ. δολάρια ή περίπου το ένα τρίτο των κερδών πέρυσι.

Όπως μετράται με τον παραδοσιακό τρόπο αξιολόγησης των αποδόσεων, ο κορυφαίος κέρδισε 10,5% το 2023, ξεπερνώντας τον μέσο όρο του αμοιβαίου κεφαλαίου κινδύνου που απέδωσε 6,4%. Τα τελευταία τρία χρόνια, οι 20 κορυφαίοι έχουν δημιουργήσει το 83% των απόλυτων κερδών όλων των διαχειριστών κεφαλαίων κινδύνου, σύμφωνα με την έκθεση.

«Στις περισσότερες περιπτώσεις αυτό αντανακλά την ικανότητα να περιορίζεις την αρνητική έκθεση σε αντίξοες συνθήκες και να κερδίζεις χρήματα όταν οι συνθήκες είναι ευνοϊκές, όπως ήταν προς τα τέλη του 2023», σχολίασε ο Rick Sopher, πρόεδρος της LCH. «Αυτοί οι μάνατζερ παράγουν απόδοση άνω του μέσου όρου για αρκετές δεκαετίες», πρόσθεσε.

Η έκθεση δείχνει επίσης την κυριαρχία των μεγάλων πολυστρατηγικών hedge funds που απορροφούν περιουσιακά στοιχεία, ταλέντο και μόχλευση τα τελευταία χρόνια, προκαλώντας ανησυχία μεταξύ των ρυθμιστικών αρχών, των επενδυτών και των traders.

Citadel, Izzy Englander’s Millennium Management και D.E. Η Shaw & Co. Ηγούνται της κατάταξης, καθώς μόνο τα τελευταία τρία χρόνια, οι τρεις τους απέκτησαν κέρδη 71,2 δισ. δολαρίων που αντιπροσωπεύουν το 38,3% των συνολικών κερδών όλων των αμοιβαίων κεφαλαίων κινδύνου. Διαχειρίστηκαν το 4,6% των περιουσιακών στοιχείων του κλάδου στο τέλος του περασμένου έτους, εκτιμά η LCH.

«Οι εταιρείες αυτού του τύπου λειτουργούν συνήθως με επίπεδα μόχλευσης πολύ υψηλότερα από το μέσο αμοιβαίο κεφάλαιο αντιστάθμισης κινδύνου, γεγονός που έχει συμβάλει στην ενίσχυση της απόδοσής τους», είπε ο Sopher. «Οι ισχυρές καθαρές αποδόσεις τους έχουν επιτευχθεί μετά από μετακύλιση σημαντικών λειτουργικών δαπανών, τα οποία συνεχίζουν να γίνονται ανεκτά από τους επενδυτές τους».

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Σχεδόν 480.000 ευρώ σε Χαροκόπειο και Οικονομικό Πανεπιστήμιο από το ΕΣΠΑ

- ALPHA ΤΡΑΠΕΖΑ ΑΝΩΝΥΜΗ ΕΤΑΙΡΙΑ - H Αlpha Τράπεζα Α.Ε. απηύθυνε υπό όρους πρόταση για την εξαγορά Προνομιούχων ομολογιών κύριας εξασφάλισης σταθερού επιτοκίου με ρήτρα αναπροσαρμογής, συνολικού ύψους Ευρώ 450 εκατ. εκδόσεώς της και λήξεως το 2027. [03.02.2026]

- Ανοδικές τάσεις στα ευρωπαϊκά χρηματιστήρια

- Χρηματοδότηση 16 δισ. δολαρίων για την Waymo με στόχο την επέκταση των robotaxi της

- ΕΤ. ΥΔΡΕΥΣΗΣ & ΑΠΟΧΕΤΕΥΣΗΣ ΘΕΣ/ΚΗΣ Α.Ε. - ΑΝΑΚΟΙΝΩΣΗ ΟΙΚΟΝΟΜΙΚΟΥ ΗΜΕΡΟΛΟΓΙΟΥ 2026

- Συμφωνία Ουκρανίας, ΕΕ, ΗΠΑ για στρατιωτική παρέμβαση σε περίπτωση εκεχειρίας σύμφωνα με τους FT

- Αντώνης Καραμπατζός: Αναθεώρηση Συντάγματος χωρίς συμμόρφωση με δικαστικές αποφάσεις δε γίνεται

- Η SpaceX εξαγόρασε την xAI με στόχο τα data centers στο διάστημα

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις