Ο νέος δανεισμός άγγιξε το ποσό-ρεκόρ των 3 δις ευρώ

Με θετικό πρόσημο έκλεισε το 2025 για την Τράπεζα Κύπρου, η οποία κατέγραψε κέρδη ύψους 481 εκατ., ευρώ επιβεβαιώνοντας την ισχυρή της πορεία σύμφωνα με τα προκαταρκτικά αποτελέσματα που ανακοίνωσε.

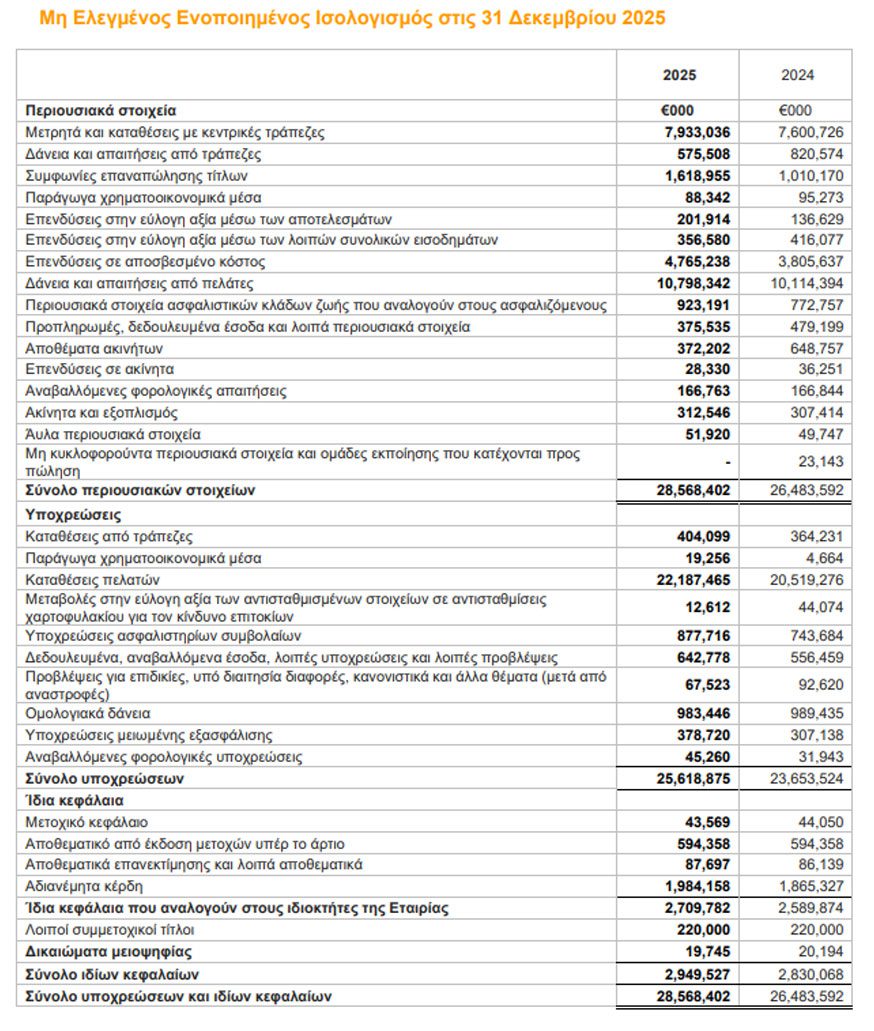

Η χρονιά χαρακτηρίστηκε από μια σημαντική δυναμική στην αγορά, καθώς ο νέος δανεισμός άγγιξε το ποσό-ρεκόρ των 3 δις ευρώ, ενώ οι καταθέσεις των πελατών αυξήθηκαν στα 22,2 δις ευρώ, δείχνοντας την εμπιστοσύνη του κοινού.

Κύρια Σημεία για το έτος που έληξε στις 31 Δεκεμβρίου 2025

Σημαντική αύξηση δανείων και καταθέσεων

• Ρεκόρ νέου δανεισμού ύψους €3.0 δις, αυξημένος κατά 23% σε ετήσια βάση

• Χαρτοφυλάκιο εξυπηρετούμενων δανείων ύψους €10.9 δις, αυξημένο κατά 8% σε ετήσια βάση

• Καταθετική βάση, στην πλειονότητα της λιανική, ύψους €22.2 δις, αυξημένη κατά 8% σε ετήσια βάση

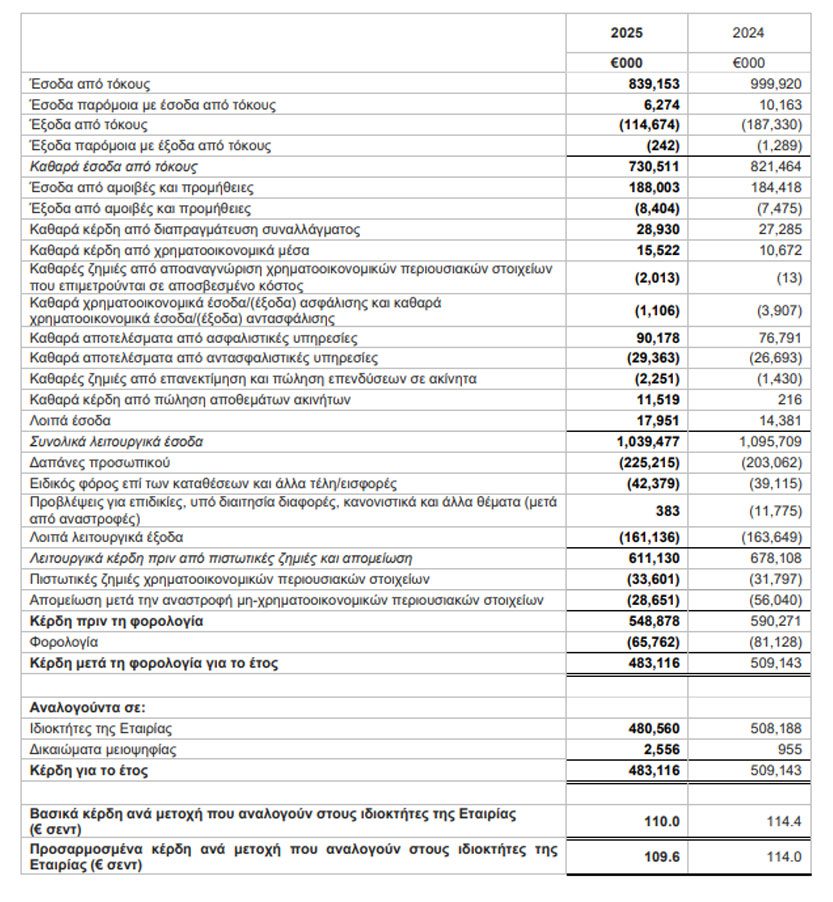

Ελκυστική κερδοφορία

• Κέρδη μετά τη φορολογία ύψους €4811 εκατ., εκ των οποίων €128 εκατ. το δ’ τρίμηνο 2025

• Απόδοση Ενσώματων Ιδίων Κεφαλαίων (ROTE) ύψους 18.6% για το έτος που έληξε στις 31 Δεκεμβρίου 2025

• Βασικά κέρδη ανά μετοχή ύψους €1.10

• O δείκτης κόστος προς έσοδα2 παραμένει χαμηλός στο 37% Ρευστότητα και ανθεκτικότητα ισολογισμού

• Μείωση ποσοστού ΜΕΔ προς δάνεια στο 1.2%

• Χαμηλή χρέωση πιστωτικών ζημιών δανείων ύψους 33 μ.β.

• Δείκτης Κάλυψης Ρευστότητας ύψους 321%. Πλεόνασμα ρευστότητας ύψους €9.2 δις

Ισχυρή κεφαλαιακή θέση και διανομή στους μετόχους

• Δείκτης Κεφαλαίου Κοινών Μετοχών Κατηγορίας 1 (CET1) ύψους 21.0% και Συνολικός Δείκτης Κεφαλαιακής Επάρκειας ύψους 25.9%

• Οργανική δημιουργία κεφαλαίων3 ύψους 436 μ.β.

• Ποσοστό διανομής (‘payout ratio’) για το 2025 ύψους 70%. Μέρισμα ύψους €305 εκατ. 4 πληρωτέο σε μετρητά.

Δήλωση Διευθύνοντος Συμβούλου Συγκροτήματος, Πανίκου Νικολάου:

«To 2025 ήταν ακόμα μια χρονιά ισχυρής κερδοφορίας για την Τράπεζα Κύπρου, όπως αποδεικνύεται από την οικονομική και λειτουργική μας απόδοση. Καταγράψαμε κέρδη μετά τη φορολογία ύψους €481 εκατ. και διατηρήσαμε ισχυρή Απόδοση Ενσώματων Ιδίων Κεφαλαίων (ROTE) ύψους 18.6%, βασισμένη στην υψηλή κεφαλαιακή μας βάση, με τον Δείκτη Κεφαλαίου Κοινών Μετοχών Κατηγορίας 1 (CET1) να ανέρχεται σε 21.0% και στην καλή ποιότητα του ισολογισμού μας. Τα καθαρά έσοδα από τόκους έχουν επιδείξει ανθεκτικότητα λόγω της ισχυρής αύξησης των δανείων και των καταθέσεων, παρά το περιβάλλον χαμηλότερων επιτοκίων. Η απόδοσή μας υποστηρίχθηκε επίσης από την αποτελεσματική διαχείριση κόστους, την ισχυρή ρευστότητα και την ποιότητα του δανειακού μας χαρτοφυλακίου.

Τα δάνεια μας και οι καταθέσεις μας αυξήθηκαν κατά 8% σε ετήσια βάση, φτάνοντας τα €10.9 δις και €22.2 δις αντίστοιχα. Υπερβήκαμε τον στόχο που είχαμε θέσει για το 2025 για αύξηση του δανειακού χαρτοφυλακίου κατά περίπου 4%, καθώς η υγιής εγχώρια πιστωτική δραστηριότητα ενισχύθηκε από τη συνεχιζόμενη αύξηση του δανειακού χαρτοφυλακίου στον τομέα διεθνών εργασιών. Πετύχαμε ρεκόρ νέου δανεισμού ύψους €3.0 δις, αυξημένος κατά 23% σε ετήσια βάση, κυρίως λόγω της ζήτησης για δάνεια από επιχειρήσεις και στον τομέα διεθνώς εργασιών. Σύμφωνα με τη συνεχή δέσμευσή για δημιουργία ισχυρών αποδόσεων για τους μετόχους μας, υλοποιήσαμε την υπόσχεσή μας και σήμερα προτείνουμε τελικό μέρισμα ύψους €0.501 ανά συνήθη μετοχή, ανεβάζοντας το συνολικό ποσό διανομής για το 2025 σε €305 εκατ. που αντανακλά ποσοστό διανομής 70%, στο ανώτατο όριο της πολιτικής διανομής μας για το 2025, και αντιστοιχεί σε €0.701 ανά συνήθη μετοχή.

Η διανομή θα πραγματοποιηθεί εξ ολοκλήρου σε μετρητά, σημειώνοντας σημαντική αύξηση τόσο ως προς το ποσοστό διανομής όσο και ως προς το συνολικό ποσό σε σύγκριση με το προηγούμενο έτος. Συνολικά, κατά τα δύο τελευταία έτη, έχουμε προχωρήσει σε διανομές ύψους περίπου €550 εκατ., αποδεικνύοντας την ικανότητα μας για δημιουργία αυξημένων ισχυρών αποδόσεων για τους μετόχους μας.

Η οργανική δημιουργία κεφαλαίων παρέμεινε ισχυρή και ανήλθε σε 436 μ.β. και οδήγησε στην αύξηση του Δείκτη Κεφαλαίου Κοινών Μετοχών Κατηγορίας 1 (CET1) σε 21.0% και του Συνολικού Δείκτη Κεφαλαιακής Επάρκειας σε 25.9%, μετά την αφαίρεση της διανομής μερισμάτων. Η ενσώματη λογιστική αξία ανά μετοχή αυξήθηκε στα €6.10, σημειώνοντας αύξηση 6% σε ετήσια βάση.

Ως ο μεγαλύτερος χρηματοοικονομικός οργανισμός στην Κύπρο που εξυπηρετεί τα τρία τέταρτα του πληθυσμού, δραστηριοποιούμαστε σε μια ανθεκτική οικονομία, η ανάπτυξη της οποίας συνεχίζει να ξεπερνά τον μέσο όρο της Ευρωζώνης. Σύμφωνα με τις τελευταίες προβλέψεις του Υπουργείου Οικονομικών, ο ρυθμός ανάπτυξης της Κύπρου για το 2026 (σε πραγματικούς όρους) αναμένεται να αυξηθεί κατά 3.1%, σε σύγκριση με 1.2% για την Ευρωζώνη.

Η Τράπεζα θα προχωρήσει σε ενημέρωση επενδυτών στις 3 Μαρτίου 2026, όπου θα παρουσιάσουμε τις στρατηγικές μας προτεραιότητες και τους επικαιροποιημένους χρηματοοικονομικούς μας στόχους. Διατηρούμε τη δέσμευση μας για στήριξη των πελατών μας και της ευρύτερης οικονομίας, διατηρώντας την απαράμιλλη προτεραιότητα μας για δημιουργία ισχυρών αποδόσεων στους μετόχους μας».

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Σύμβαση 1,9 εκατ. ευρώ για το έργο “Εξυπνες Πόλεις” σε Ελλάδα και Αλβανία

- Eλληνική Ένωση Πλοιοκτητών: Ανοχύρωτη η ασφάλεια στη θάλασσα, ακόμα και για τα πολυτελή κρουαζιερόπλοια

- Επενδύσεις 50 δισ. δολαρίων στον “Παγκόσμιο Νότο” με άρωμα ΑΙ για τη Microsoft

- Στο 3% ο πληθωρισμός τον Ιανουάριο στη Βρετανία

- H Μάνθα Δίπλα, νέα Communications Coordinator στην Ελληνικός Χρυσός

- Το Ευρωπαϊκό Κοινοβούλιο απενεργοποιεί τα AI εργαλεία λόγω ασφάλειας και ιδιωτικότητας

- BANK OF CYPRUS HOLDINGS PLC - Ποσοστό 70% (payout ratio) για Διανομή στους μετόχους για το έτος που έληξε στις 31 Δεκεμβρίου 2025

- Η Ελένη Μπαθιανάκη της Halcyon Partners, mentor στο 4ο Γυμνάσιο Ρεθύμνου

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις